Cargando...

El resultado de la colocación de los títulos de deuda del Estado paraguayo fue posteado por el ministro del MEF, Carlos Fernández Valdovinos, a través de su cuenta en la red social X.

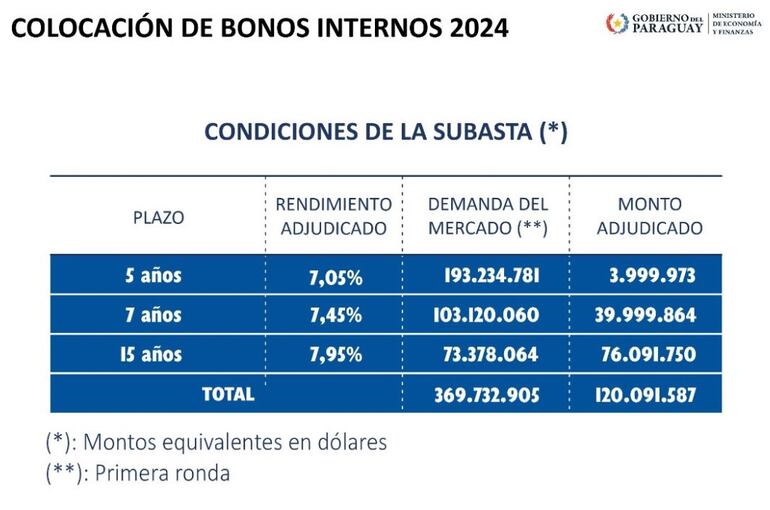

Los datos divulgados por el ministro señalan que se adjudicó bonos a 5 años de plazo y tasa de interés de 7,05%, por un monto de US$ 3,9 millones; a 7 años de plazo y tasa de interés de 7,45%, por monto de US$ 39,9 millones; y a 15 años de plazo y tasa de interés de 7,95%, por un monto de más de US$ 76 millones.

En total fueron adjudicados a los inversionistas que participaron de la licitación bonos en guaraníes equivalente a más de US$ 120 millones.

Los recursos captadas mediante este nuevo endeudamiento público se destinarán a financiar los gastos presupuestados, principalmente para pagar los vencimientos de deuda o, como se lo conoce comúnmente, para “bicicletear” la deuda; y para obras de infraestructura.

Ministro dijo que demanda fue de casi US$ 370 millones

Fernández Valdovinos dijo a través de la referida red social, que continúa el fuerte interés del mercado en los bonos paraguayos.

“En la colocación de hoy en el mercado local se tuvo una demanda récord equivalente a casi 370 millones de dólares. Los plazos y las tasas de interés fueron sumamente favorables”, afirmó.

Añadió, que “con el resultado de esta colocación se dinamiza el mercado doméstico, se mejora el perfil de la deuda en cuanto a plazos, se continúa con el proceso de desdolarización del pasivo público y se mejora significativamente el costo de endeudamiento con respecto a emisiones anteriores”.

La emisión global autorizada para el mercado paraguayo asciende a poco más de G. 2,5 billones (US$ 345 millones al cambio presupuestado), por lo que ahora quedan disponible aproximadamente US$ 225 millones para las siguientes colocaciones: 26 de junio, 25 de setiembre y 10 de diciembre.