Cargando...

El BCP presentó este lunes los resultados de la encuesta sobre la situación general del crédito correspondiente al cuarto trimestre de 2022 (octubre, noviembre, diciembre), que se realizan a los funcionarios con rango gerencial de los bancos, financieras y entidades de crédito que forman parte del sistema financiero local (26 en total).

A través de esta encuesta el banco busca obtener información de carácter cualitativo para conocer la percepción de los principales actores por el lado de la oferta del sistema financiero con relación a los distintos aspectos del negocio crediticio.

Lea más: Mejoran los índices de confianza y expectativas para préstamos

El informe fue expuesto en la fecha en una conferencia de prensa virtual realizada desde la sede de la banca matriz y estuvo a cargo de Miguel Mora, economista jefe del BCP; y de Lourdes López, jefa de División Cuentas Monetarias, Financieras y Fiscales de la entidad.

Conclusiones de la encuesta

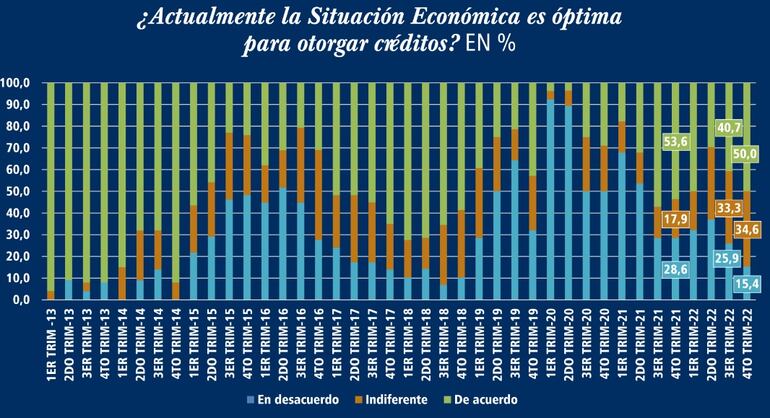

Las conclusiones señalan que en el cuarto trimestre de 2022, el 50% de las entidades consultadas señalaron que la coyuntura de ese periodo fue óptima para otorgar créditos, porcentaje superior al observado en el trimestre anterior pero inferior al del cuarto trimestre 2021.

Explica que en términos agregados, comparados con el trimestre anterior, el índice de situación presentó un valor superior, mientras que el índice de expectativas disminuyó. “Esto derivó en que el índice de confianza se ubique debajo del correspondiente al tercer trimestre. No obstante, cada uno de estos índices registraron valores inferiores a los constatados en el cuarto trimestre 2021, aunque, manteniéndose en zona de optimismo”, agrega.

Lea más: Enero cerró con una inflación de 1,2% por subas de alimentos, combustibles y electricidad

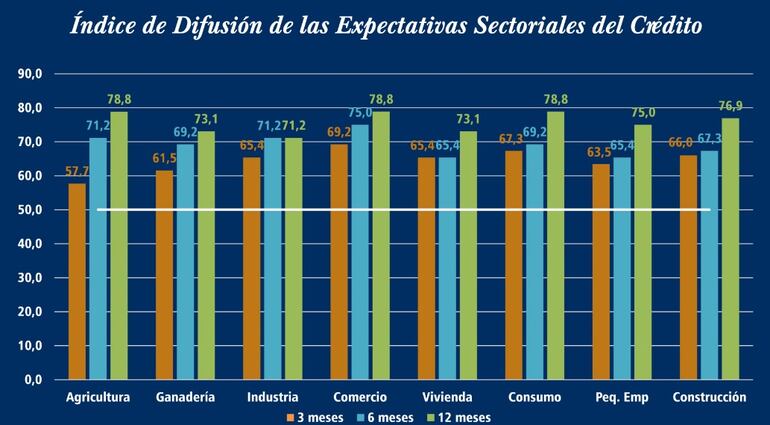

Además, indica que las expectativas en los diferentes sectores, para la concesión de créditos en los próximos tres, seis y doce meses continúan ubicándose en zona de optimismo.

También expresa que el aspecto más importante que los acreedores tienen en cuenta para definir la situación coyuntural del crédito sigue siendo el aspecto económico y que los principales factores que impiden la concesión de crédito son el historial y la falta de información crediticia del cliente.

Estabilidad e inflación controlada

Los encuestados consideran que para aumentar los créditos se necesita mejorar la información sobre el cliente, que presenten proyectos de inversión rentables, existencia de estabilidad de la moneda e inflación controlada y disminución de la tasa de interés activa, entre los más importantes.

El informe refiere que ante la existencia de exceso de recursos financieros, los encuestados señalaron que el principal destino sería el crédito a las empresas privadas, seguido por inversión en instrumentos de regulación monetaria (IRM), como los más importantes.

Lea más: Inflación: BCP mantiene su tasa referencial en 8,50%

Los sectores más riesgosos para conceder créditos fueron los de micro crédito para Mipymes y el crédito al consumo y, en contrapartida, la inversión en bonos del Tesoro o con garantía del Tesoro y la colocaciones de IRM fueron consideradas como las aplicaciones financieras menos riesgosas.

Igualmente, menciona que en el trimestre de referencia se redujo el porcentaje de encuestados que opinó que la rigurosidad de los requisitos para la concesión de créditos en los próximos 3 meses aumentará.

Los encuestados señalaron que los tomadores de crédito manifiestan que las tasas de interés son muy elevadas y existe mucha burocracia, en el proceso de negociación del crédito, dice el informe de la banca matriz.

Tasa de política monetaria

Con respecto a una eventual baja de la tasa de interés de política monetaria (BCP) para incentivar los créditos, el economista jefe dijo que el nivel actual va a permanecer el mayor tiempo posible para garantizar la convergencia de la inflación a la meta del 4%.

Mora dejó en claro que por el momento no se piensa en cambiar y que en cada reunión del Comité de Política Monetaria (CPM) irán evaluando el tema para el logro del objetivo, porque por el momento esa es la posición que garantiza la convergencia a la tasa.

Lea más: La inflación en el año 2022 fue del 8,1%, según BCP

El CPM en su última reunión realizada el pasado mes de enero decidió por unanimidad, mantener la tasa de interés de política monetaria en 8,50% anual, por quinto mes consecutivo.

A través de la tasa de referencia el BCP controla el dinero circulante que pueda generar presión en los precios de la canasta básica.

El año pasado la inflación había terminado en 8,1% y la intención del BCP es que vuelva al 4% este año, en enero se inició con una tasa de 1,2% por suba de combustibles, alimentos y energía eléctrica; en tanto la interanual se situó en 7,8%.